自社でM&Aをしようと考えている方で、以下の悩みはありませんか?

「M&Aを進める上でLOIって言葉を耳にしたけど、どのような書類なの?」

「LOIって必ず結ばないといけない?どのような内容を書けばいいの?」

LOIとは、買い手と売り手が現時点で基本的に合意している内容をまとめた書面です。

本記事ではLOIの基本的な役割や締結する理由、また似た概念であるMOUとの違いをわかりやすく解説していきます。

これからM&Aをしようと考えている方は、ぜひ最後までご覧ください。

また、もしM&Aに関する不安を感じているなら、専門家への相談が有効です。

StockSun株式会社には、M&Aプロセスに精通した専門家が多数在籍しています。

トップ面談の準備から立ち会い、アドバイス、条件交渉サポートまで、豊富な経験に基づき、貴社のM&A成功を支援します。

M&Aを有利に進めたいとお考えなら、ぜひ一度StockSun株式会社にご相談ください。

目次

LOI(Letter of Intent)とは、買い手と売り手が現時点で基本的に合意している内容をまとめた書面です。

買収価格の目安や今後のスケジュール、対象となる資産など、取引の中心となる項目が記載されます。通常は、詳細な企業調査(デューデリジェンス:DD)を始める前に取り交わされます。

ただし、LOIは最終的な契約書ではありません。デューデリジェンスの結果によって条件が変わったり、取引自体が見送られることもあります。LOIは、あくまで最終契約に向けた交渉の土台となる文書と理解しておきましょう。

M&AプロセスでのDDの詳細は、以下の記事を参考にしてください。

関連記事:DD(デューデリジェンス)とは?意味や目的、実施手順を3STEPで解説

M&Aを進めるうえで、LOI(基本合意書)を締結しておく方が安全です。

もし、LOIを交わさずに話を進めると、独占交渉権が保証されないため、買い手はDDにかけたコストを無駄にする恐れがあります。また、秘密保持の取り決めが曖昧になり、情報漏洩リスクが高まるリスクも無視できません。

LOIを結んでおけば、現時点で合意した内容を文書で明確にできるため、認識のズレを防げます。独占交渉権や秘密保持義務のルールを事前に定めておけば、買い手は安心してDDを進められ、売り手も情報漏洩を心配せずに交渉に臨めます。

LOIに記載される内容は、基本的に法的な拘束力を持ちません。もともとLOIは、最終契約に向けた双方の意思確認を目的としたものであり、正式な契約書とは位置づけが異なります。

LOIを結ぶ時点では、まだDDが終わっていないため、買収対象に関する情報も十分ではありません。すべての条件に拘束力を持たせてしまうと、DDの結果に応じた柔軟な条件変更が難しくなります。多くの項目は拘束力を持たせずに記載されるのが一般的です。

ただし、独占交渉権や秘密保持義務などは、LOIの中でも拘束力を持たせるケースが多く、違反すれば損害賠償を求められるリスクもあります。

M&Aの交渉では、LOIに加えて「意向表明書」や「MOU」などの書類も使われます。

上記の違いを理解しておくと、交渉を進めやすくなります。では、それぞれの特徴を整理していきます。

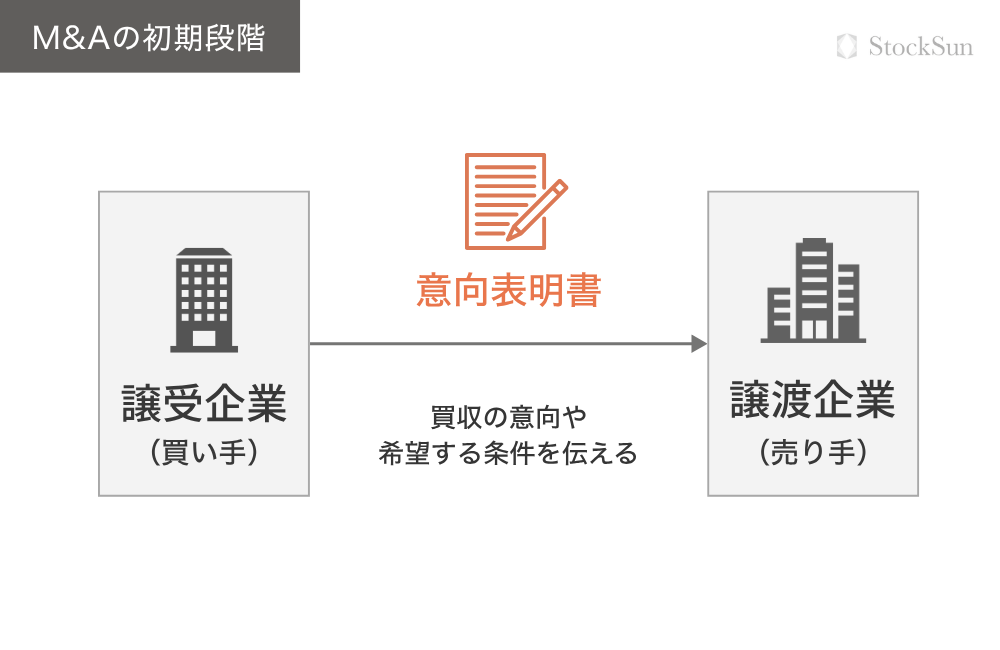

意向表明書は、M&Aの初期段階で買い手候補が売り手に対して買収の意向や希望する条件を伝えるために用いられる書類です。

LOIとの違いは、意向表明書が買い手側からの一方的な意思表示であり、売り手の同意を前提としていない点です。買収への関心を示す段階であり、まだ両者の正式な合意にはいたっていません。

なお、実務ではLOIが意向表明書と同じ意味で扱われる場合もあり、後述するMOUが基本合意書として使われるケースも見られます。

MOU(Memorandum of Understanding)は、M&Aの場面ではLOIとほぼ同じ意味で使われることが多い書類です。

また、実務ではLOIを意向表明書として用い、交渉を重ねたうえで基本合意書としてMOUを締結する流れを取ることもあります。上記の場合、買い手が最初にLOIを示し、双方の条件がまとまった段階でMOUに進む形になります。

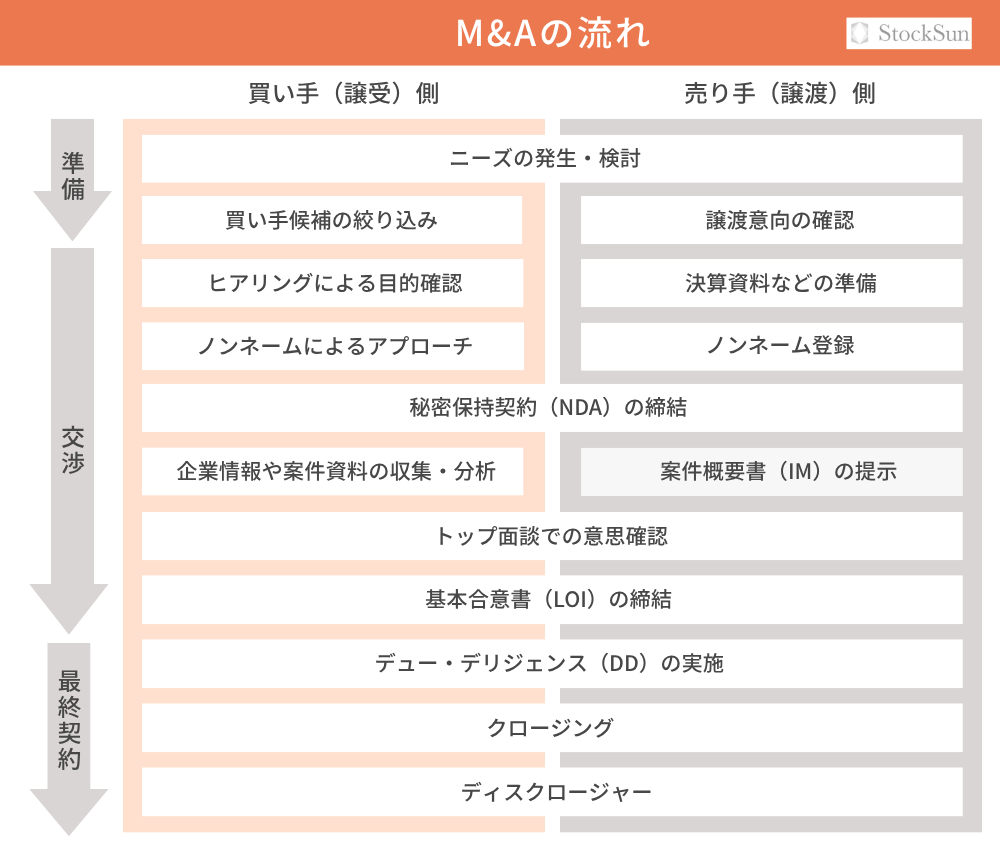

LOIを締結するタイミングは、経営トップ同士の面談が終了し、本格的なDDを開始する前の段階です。

M&Aのプロセスは、以下の流れで進みます。

トップ面談でM&Aを進める大枠の合意が形成された後、基本的な合意事項をLOIとして文書化します。

M&Aの基本的な流れや各ステップに関しては、以下の記事も参考にしてください。

ここでは、LOIに記載する10の記載項目を紹介します。

上記を把握しておくと、交渉時に押さえるべきポイントが見えてきます。では、それぞれの項目を確認していきましょう。

独占交渉権とは、LOIで定めた一定期間、売り手が他の買い手と交渉するのを禁じる取り決めです。

買い手はLOI締結後に多くの時間やコストをかけてDDを行うため、売り手が並行して他の候補と交渉を進めると、時間やコストなどの負担が無駄になる恐れがあります。

リスクを防ぐため、買い手は独占交渉権を求め、売り手は期間中、他の相手と交渉しない義務を負います。

秘密保持義務とは、M&A交渉やDDを通じて知った相手先の機密情報を、正当な理由がない限り第三者に漏らしたり、M&A以外の目的に使ったりなどを禁じる取り決めです。

DDの過程では、財務データや顧客リストなど、外部に漏れると企業活動に支障をきたす情報が数多く開示されます。

売り手側は、会社の根幹に関わる情報を提示するため、秘密保持義務を事前に明文化しておくことで、安心して交渉や情報開示に応じやすくなります。

LOIには、今回のM&Aで具体的に何を買収するのか、対象範囲の明確な記載が必要です。

対象は会社の全株式、特定の事業部門、一部資産などさまざまです。「A株式会社の発行済普通株式100%」や「B事業に関する資産、負債、契約等」のように具体的に記載し、後の交渉での認識のずれを防ぎます。

ただし、LOI段階ではDD前で詳細が未確定なこともあります。

上記の場合は、「買収対象の詳細はDDの結果を踏まえ、最終契約で別途定める」の形で、今後の協議で確定させる旨の記載も可能です。

LOIには、現時点で想定される価格の概算額や算定根拠を記載します。

ただし、LOI締結時点ではDDが未了のため、最終価格の確定は困難です。DDの結果、価格が変動する可能性を考慮する必要があります。

LOIでは確定額ではなく「〇〇円~〇〇円の範囲」のように幅を持たせて、価格調整の可能性を留保したりするのが一般的です。

この際、価格の算定方法や根拠を記載して、価格に対する双方の認識を共有し、今後の交渉の基礎となります。

M&Aを実現する具体的な手法を「スキーム」と呼び、LOIには、M&Aでどのスキームを採用する予定かを記載します。

主なスキームは、株式譲渡、事業譲渡などで、選択するスキームで税務や手続きが異なるため、LOI段階で想定スキームを明記しておくと、今後の準備がスムーズです。

ただし、価格と同様に、DDの結果や交渉次第でスキームが変更される可能性もあります。「株式譲渡を想定するが、DD結果等を踏まえ別途合意する可能性あり」のように、留保条件を付けるのが一般的です。

LOIには、今後のM&Aプロセス全体の予定スケジュールを記載します。

LOI締結時点では不確定要素も多いため、スケジュールはあくまで目安です。詳細な日程ではなく、「〇月上旬」「締結後〇週間以内」などの形で記載されることもあります。

スケジュールを記載すれば、各ステップの期限が明確になり、関係者が計画的に手続きを進めやすくなります。

LOI締結後には、買い手によるDDが行われます。

記載内容は、買い手がDDを実施する権利、売り手がDDに必要な資料提供に協力する義務などです。

DDは、買い手が買収対象のリスクや実態を把握し、最終的な判断や条件決定を行ううえで必要です。LOIでDDの実施と売り手の協力義務を明確にすれば、買い手はスムーズにDDを進められます。

売り手にとっても、協力範囲や期間が明確になることで、DDへの対応準備がしやすくなります。DDの範囲が未定の場合は、「買い手が必要と判断する範囲」のように包括的な記載になることもあるので、覚えておきましょう。

クロージングとは、M&Aの最終的な取引実行手続きです。LOIには、クロージングを実行するための前提条件を記載します。

「特定の条件が満たされなければ、最終契約後でもクロージングは行わない」ことを事前に明確にするためです。

前提条件では、最終契約書で売り手が表明・保証した内容がクロージング時点でも真実であること、売り手が約束した事項を守ることなどが挙げられます。

LOI段階でどこまで詳細な条件を記載するかは案件によりますが、想定される重要な前提条件は確認しておくことが望ましいです。

LOIには、M&Aに関する情報をいつ、どのような場合に公表するかのルールを定めます。「当事者間で別途協議し合意した場合を除き、本件M&Aに関する一切の事実を公表しない」のような内容が記載をするのが一般的です。

一方の当事者による勝手な情報漏洩を防ぎ、プレスリリースなどを行う場合も、タイミングや内容を必ず事前に双方で協議し、合意の上で行うことを定めます。

ただし、上場企業の場合は、法令に基づき基本合意書の締結などが適時開示の対象となることがあります。上記の場合でも、「法令等により開示が義務付けられる場合を除き公表しない」「開示が必要な場合は事前に相手方に通知し内容を協議する」などの条項を加えるのが一般的です。

LOIでは、効力の期間を明確にするため、有効期限を設けるのが基本です。期限を設定すれば、交渉が無駄に長引くのを防ぎ、手続きに区切りをつけやすくなります。

有効期限の記載方法は、「LOI締結日から〇ヵ月間」や「〇年〇月〇日まで」など、具体的な期間を明示する形が一般的です。

また、最終契約がそれより前に結ばれた場合は、LOIの効力が終了する旨を取り決めておきます。

有効期限を決める際は、デューデリジェンスや最終契約交渉にかかる期間(3〜6ヵ月)を見込み、必要に応じて「合意があれば延長できる」のように条項を加える場合もあります。

LOIは、M&A交渉をスムーズかつ安全に進めるために必要な書類です。独占交渉権や秘密保持義務など、交渉の前提となる内容を整理し、双方の認識を合わせる役割を担います。

LOIを締結しておくことで、後々のトラブルを防ぎ、安心してデューデリジェンスや最終交渉に臨めます。また、意向表明書やMOUとの違いを正しく理解し、状況に応じた使い分けを意識するのも大切です。

本記事を参考に、M&Aを成功へ導くための準備を進めていきましょう。

また、もしM&Aに関する不安を感じているなら、専門家への相談が有効です。

StockSun株式会社には、M&Aプロセスに精通した専門家が多数在籍しています。

トップ面談の準備から立ち会い、アドバイス、条件交渉サポートまで、豊富な経験に基づき、貴社のM&A成功を支援します。

M&Aを有利に進めたいとお考えなら、ぜひ一度StockSun株式会社にご相談ください。

関連記事:M&Aを考えるなら知っておきたい、「LOI(意向表明書)」と「MOU(基本合意契約書)」の違い

関連記事:LOI(基本合意書)のポイントと注意点 ―M&A成功の“分岐点”となる初期合意の設計とは―

関連記事:意向表明書(LOI)についてのご説明