M&Aをお考えの方で、以下のような疑問はありませんか?

「M&Aって具体的にどういう意味なんだろう?」

「M&Aはどのようなメリットやリスクがあるの?」

M&Aを耳にする機会は増えましたが、具体的な内容や目的、影響に関して詳しく知りたい方も多いのではないでしょうか。

本記事では、M&Aの概要やメリット・デメリット、手法などを詳しく解説しています。

M&Aの全体像を詳しく理解したい方は、ぜひご覧ください。

また、もしM&Aに関する不安を感じているなら、専門家への相談が有効です。

StockSun株式会社には、M&Aプロセスに精通した専門家が多数在籍しています。

トップ面談の準備から立ち会い、アドバイス、条件交渉サポートまで、豊富な経験に基づき、貴社のM&A成功を支援します。

M&Aを有利に進めたいとお考えなら、ぜひ一度StockSun株式会社にご相談ください。

目次

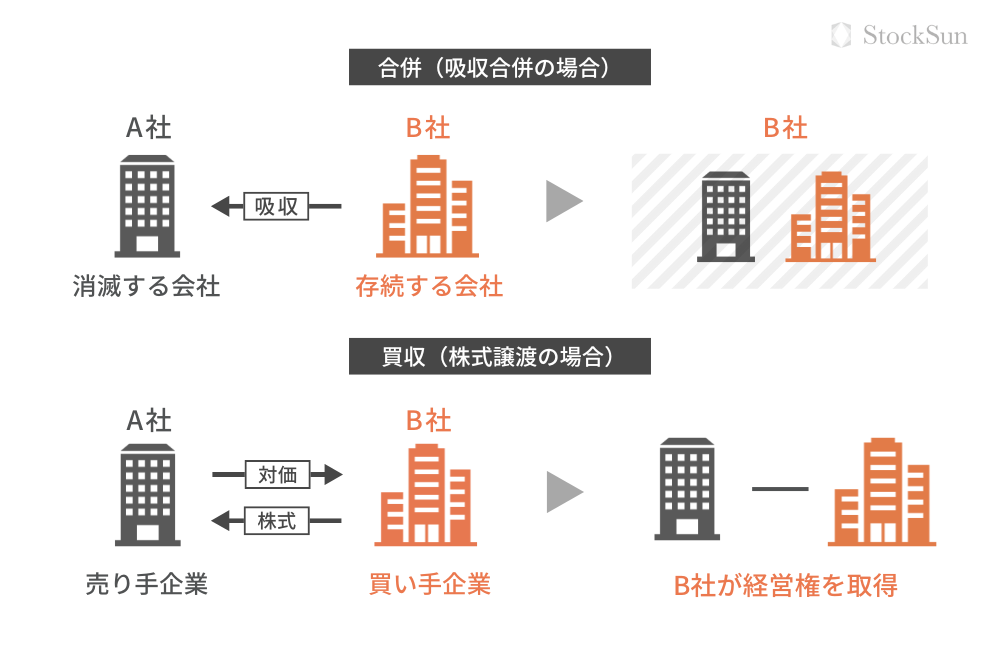

M&A(エムアンドエー)とは、「Mergers(合併)」と「Acquisitions(買収)」の略で、企業の合併と買収のことです。

合併には、一方の会社が他方を吸収する「吸収合併」と、全社が解散して新会社を作る「新設合併」があります。事業の多角化などを目的とした資本提携を含むケースも少なくありません。

また、買収には、株式を買取る「株式譲渡」や、事業の一部だけを買取る「事業譲渡」などの方法があります。

M&Aを行う目的は、会社を「買う側(譲受企業)」と「売る側(譲渡企業)」で異なります。ここでは、買い手と売り手それぞれの主な目的に関して詳しく解説します。

それぞれの立場を理解すると、M&Aがなぜ行われるのかがより明確になるため、ぜひ参考にしてみてください。

買い手企業がM&Aを行う主な目的は主に以下の3点です。

上記の目的に関して、詳しく見ていきましょう。

新しい事業分野へ素早く参入したい場合にM&Aは有効です。自社でゼロから事業を立ち上げるには、市場調査や技術開発、人材育成、販路開拓などに多くの時間とコストがかかります。

しかし、すでに参入予定の分野で実績のある企業を買収すれば、コストを削減できます。事業基盤やノウハウ、顧客などを一気に獲得できるため、短期間で新規事業を軌道に乗せる可能性も期待できるでしょう。

変化の速い現代で、スピーディーに新規事業へ参入できるのはアドバンテージです。

M&Aによる事業規模の拡大も買い手の重要な目的です。規模が大きくなると「スケールメリット」が生まれ、業務の効率化やコスト削減が期待できます。

例えば、原材料を大量に仕入れて単価を下げたり、生産設備や物流網を共有化してコストを削減したりなどが可能です。

さらに、会社の知名度向上によるブランド力強化や採用力の向上などの効果も期待できるでしょう。

事業規模の拡大は、収益性向上と競争力強化に直結する重要な戦略です。

グローバル化や技術革新が進み、企業は常に変化への適応を迫られています。

自社に不足している技術や人材、ノウハウ、販売網などをM&Aによって迅速に獲得できれば、市場の変化に乗り遅れることなく、変化をチャンスに変えられるでしょう。

新しい技術を持つベンチャー企業を買収したり、特定の地域に強い販路を持つ企業と提携したりすると、事業のポートフォリオを最適化でき、競争優位性を維持・強化できます。

会社や事業を売却する売り手企業側の主な目的は、主に以下の2つに集約されます。

特に中小企業には切実な課題である場合が多いため、目的達成のためにM&Aは有力な選択肢です。

多くの中小企業にとって、後継者不足は深刻な問題です。親族や社内に適切な後継者が見つからない場合、廃業を選択せざるを得ません。

しかし、M&Aによって事業を第三者に引き継ぎできれば、これまで築き上げてきた会社や事業の存続が可能です。経営者にとっては、会社の未来を託し、従業員の生活を守る責任を果たすことにもつながります。

また、廃業した場合に従業員は職を失ってしまいますが、M&Aでは譲受企業が従業員を含めた事業承継が多いため、従業員の雇用を継続することも可能です。

M&Aは、経営者や株主がこれまで事業に投じてきた資本を回収し、現金化するための手段です。特に非上場企業の場合、株式を市場で自由に売買ができないため、M&Aは株式を売却して利益を確定させる重要な機会となるでしょう。

株式を売却して得た資金は、経営者の引退後の生活資金や、新たな事業への挑戦資金などに充てられます。また、会社を成長させるために投資してきたベンチャーキャピタルなどの投資家にとっても、M&Aは投資した資金を回収するための重要な出口戦略の一つです。

M&Aにはメリットだけでなく、デメリットやリスクも存在します。ここでは、買い手と売り手がM&Aを実施するデメリットをご紹介します。

それぞれのデメリットを事前に理解して対策を講じれば、M&A成功につなげられるでしょう。

買い手企業がM&Aを行う際には、以下のようなデメリットやリスクに注意が必要です。

それぞれのデメリットを詳しく見ていきましょう。

M&Aで最も避けたい事態の一つが、期待していた効果や事業成長が実現しないことです。

買収対象企業の価値や将来性、自社との相乗効果などを過大評価してしまうと、実際にM&Aが成立した後、期待していたほどの利益や効果が得られない場合があります。

また、市場の変化の見誤りや隠れた問題点の見落とし、買収後の統合プロセス(PMI)の失敗なども、期待した効果が得られない要因です。

M&Aは多額の投資をともなうため、慎重な事前検討と現実的な効果予測が欠かせません。

簿外債務とは、貸借対照表に計上されていない債務のことであり、未払いの給与や賞与、退職給付引当金、回収見込みの低い売掛金などが該当します。

一方、偶発債務とは、現時点では債務として確定していないものの、将来的に債務となる可能性のあるものを指し、債務保証や係争中の訴訟、環境汚染による賠償責任などです。

簿外債務や偶発債務のリスクを回避するためには、M&A前のデューデリジェンス(買収監査)で、専門家による調査が不可欠です。

M&A後は、異なる文化や環境で働いてきた従業員が同じ組織で働くことになるため、価値観の違いやコミュニケーション不足から摩擦が生じる可能性があります。

また、給与体系や評価制度、福利厚生などの労働条件が変化したり、買い手側と売り手側の従業員間で待遇に差が生じたりすると、売り手側従業員のモチベーションが低下する可能性があります。

特に中小企業では経営者の人柄でつながっていた従業員も多く、経営者の変更がエンゲージメント低下につながるケースもあるでしょう。

このため、丁寧なコミュニケーションと、公平感のある制度設計が重要です。

一方、会社を売却する売り手企業にも、以下のようなデメリットが考えられます。

それぞれのデメリットを詳しく見ていきましょう。

売り手は自社を高く評価しがちですが、買い手は将来の収益性などを客観的に評価します。そのため、現在の業績がよくても、将来性が低いと判断されれば、評価額は低くなるでしょう。

また、買い手候補がなかなか見つからなかったり、交渉が難航して、結果的に希望条件での売却を断念せざるを得ないケースもあります。

株式の過半数を譲渡するM&A(株式譲渡や合併など)では、買い手企業が売り手企業の株式の過半数を取得したり、複数の会社が統合して一つの法人として運営されます。このため、売り手側の株主や経営者は、M&A後の経営に対する支配力を失います。

M&A後は、経営方針や目標利益、予算配分、社内人事などの重要な事項は、原則買い手企業の指示や決定に従わなければなりません。

M&A後も役員として残る場合でも、最終的な決定権は買い手側が持つことを理解しておく必要があります。

M&Aにより経営者や労働条件が変更されると、これまで経営者の人柄に惹かれて働いていた従業員のモチベーションが低下する可能性があります。

また、経営者の変更や労働条件の変更、企業文化の違いなどへの不安から、業績が低下したり、優秀な人材が離職したりするリスクがあります。

さらに、経営母体が変わると、取引先からこれまでの取引条件や関係性に変化が生じる懸念を持たれるケースも考えられるでしょう。

M&Aを成功させるためには、事前の準備や慎重な条件交渉、M&A完了後の統合プロセスに関して、複数の重要なポイントを確認し、適切に対応する必要があります。

M&Aの失敗事例には、以下のようなケースがあります。

買い手側は、買収監査(デューデリジェンス)を行い、売り手側から提供された情報に誤りがないか、簿外債務がないかなど調査が必要です。売り手も、自社の価値を客観的に把握しておくのが大切です。

失敗につながる要因を事前に理解し、対策を講じれば、M&Aの失敗リスクを低減し、成功につなげられるでしょう。

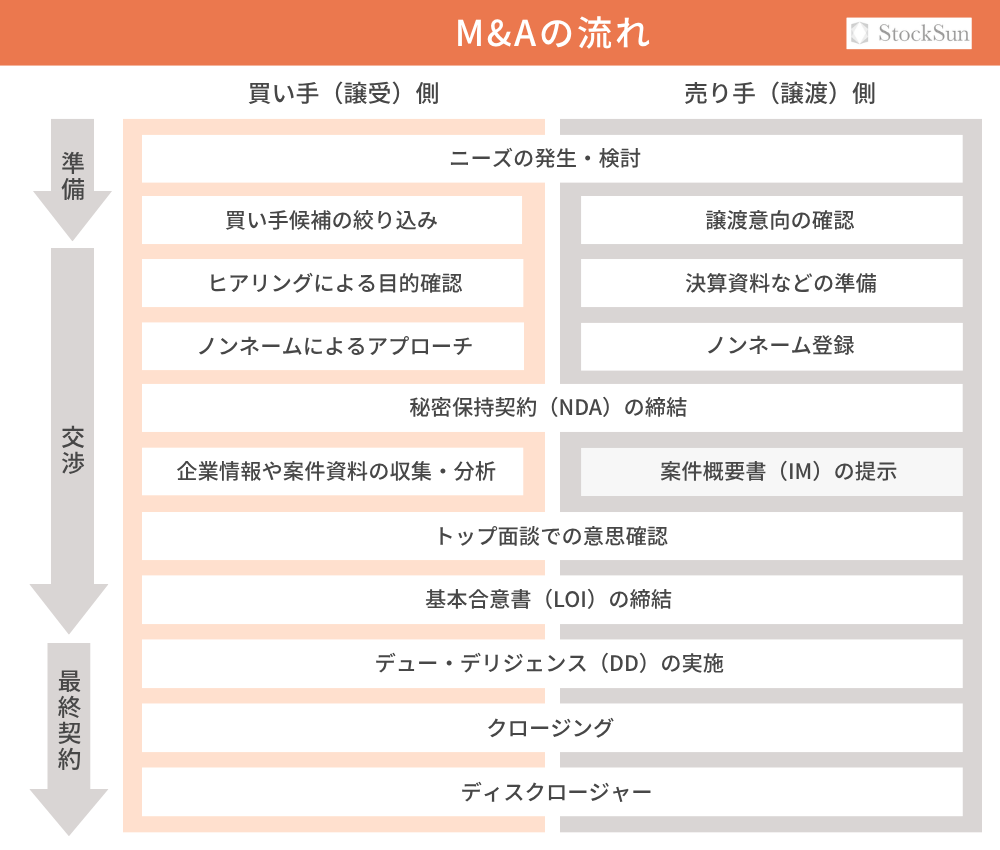

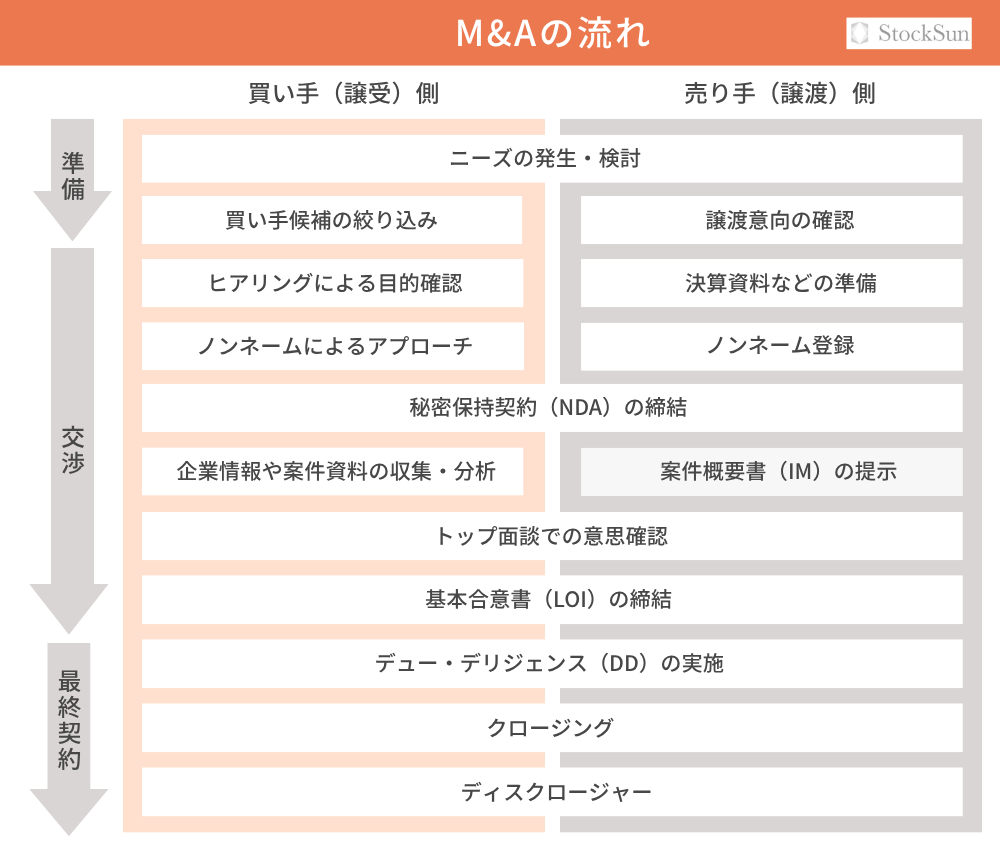

買い手企業がM&Aを進める際の一般的な流れは、以下の9ステップです。

上記のプロセスを理解し、リスク管理や円滑な交渉、確実な手続き履行につなげていきましょう。

トップ面談に関する詳しい内容はこちらの記事を合わせてご覧ください。

関連:M&Aのトップ面談とは? 実施する 3つの目的や成功させるためのポイントを解説

デューデリジェンスに関する詳しい内容はこちらの記事を合わせてご覧ください。

関連:DD(デューデリジェンス)とは? 目的や行うタイミング、実施手順を 3STEPで解説

基本合意契約書に関する詳しい内容はこちらの記事を合わせてご覧ください。

関連:LOIとは? 締結目的や MOUとの違いから 11の記載内容を解説

クロージングに関する詳しい内容はこちらの記事を合わせてご覧ください。

関連:M&Aのクロージングとは? 重要性や条件から手続きの流れを 3STEPで解説

売り手企業がM&Aを進める場合は、以下の11ステップが一般的です。

初期段階で戦略や目的を明確にし、信頼できる仲介会社と契約できれば、適切な買い手候補と出会えるでしょう。

また、企業価値評価に関して詳しい内容を知りたい方はこちらの記事も合わせてご覧ください。

関連:M&Aにおける企業価値評価(バリュエーション)とは? 3つの手法や算定方法を解説

M&Aにはさまざまな手法があり、代表的な9つの手法を紹介します。

上記の手法は、譲渡対象や目的、手続きの複雑さ、税務・法務上の影響などに応じて使い分けられるため、ぜひ理解しておきましょう。

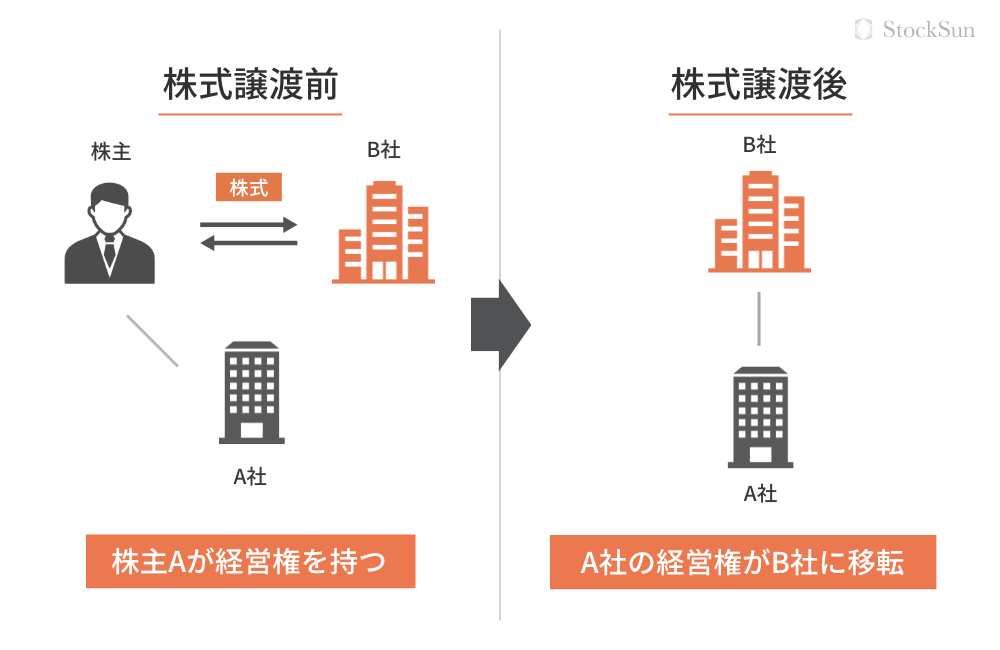

株式譲渡は、売り手が企業の株式を買い手に売却し、その対価として現金を受け取り、買い手が企業の経営権を取得する手法です。

手続きが比較的シンプルで、株主間の合意と契約、株主名簿の書き換えで完了するケースが多く、中小企業のM&Aで広く用いられています。

また、会社法上の複雑な手続き(債権者保護など)が原則不要なため、他の手法に比べて短期間で実行できる可能性があります。

ただし、簿外債務などのリスクもそのまま引き継ぐため注意しましょう。

事業譲渡は、特定の事業部門や資産を選んで売買する手法で、売り手は譲渡する資産や負債、契約、従業員などを個別に特定し、買い手に譲渡します。

買い手側は不要な負債などを引き継ぐ必要がなく、必要な事業や資産のみを選択して買収できます。一方、売り手側にとっては、事業の選択と集中を図り、不要な事業を売却できるのがメリットです。

ただし、個々の資産や契約ごとに移転手続きが必要で、許認可も原則引き継がれないため、株式譲渡に比べて手続きが負担になるかもしれません。

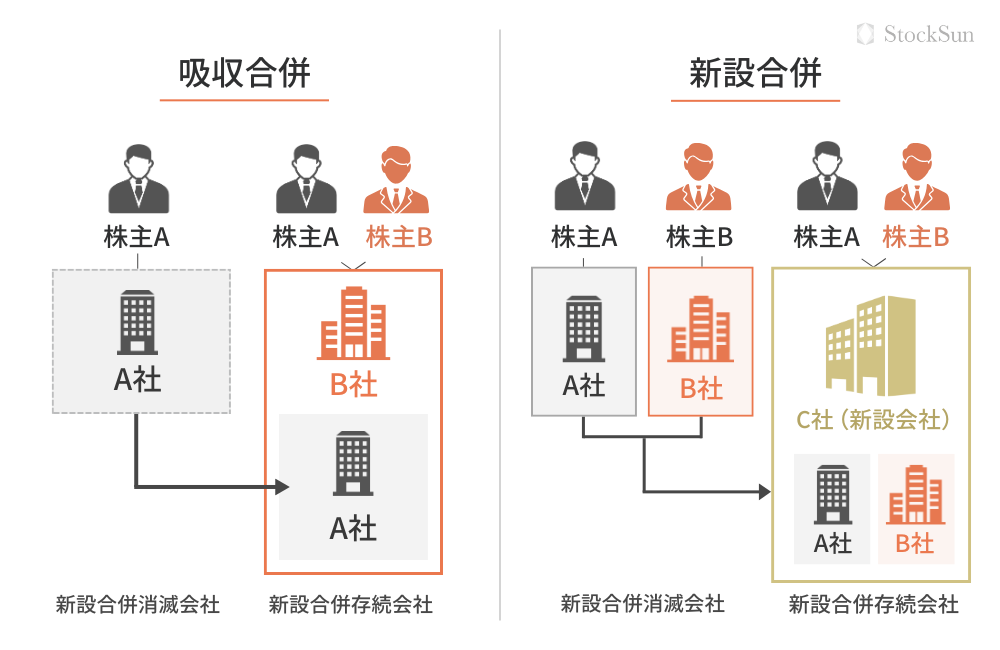

合併とは、複数の企業が1つの企業に統合される手法で、「吸収合併」と「新設合併」があります。

吸収合併は、手続きが比較的簡単で、消滅会社の事業や資産、権利義務などを引き継ぐため、早期のシナジー効果が期待できるでしょう。

一方、新設合併は、既存の許認可を引き継げなかったり、手続きが複雑などの難点があり、吸収合併に比べて採用されるケースは少ない傾向です。

なお、合併は会社が一体となるため、組織文化の融合などが課題となる場合があります。

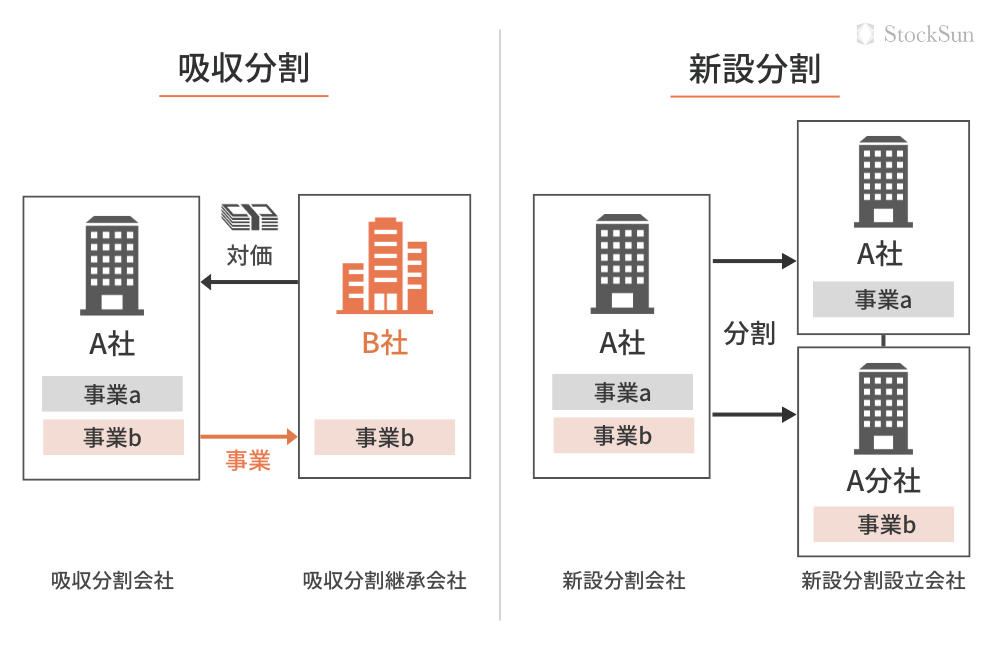

会社分割は、会社の一部または全部の事業を、他の会社に包括的に承継させる手法です。承継先の会社には、既存の会社である吸収分割と、新たに設立する会社である新設分割の2種類があります。

吸収分割は、既存の会社が事業を承継するため、手続きが比較的簡単で、対価として現金または株式が用いられます。

新設分割は、新しく設立した会社に事業を承継させるため、PMIはスムーズに進みやすいですが、許認可の引き継ぎができない場合や、会社設立に時間がかかる点がデメリットです。

どちらの分割も、対価として現金や株式が交付され、事業再編やグループ内での組織変更などにも活用されます。

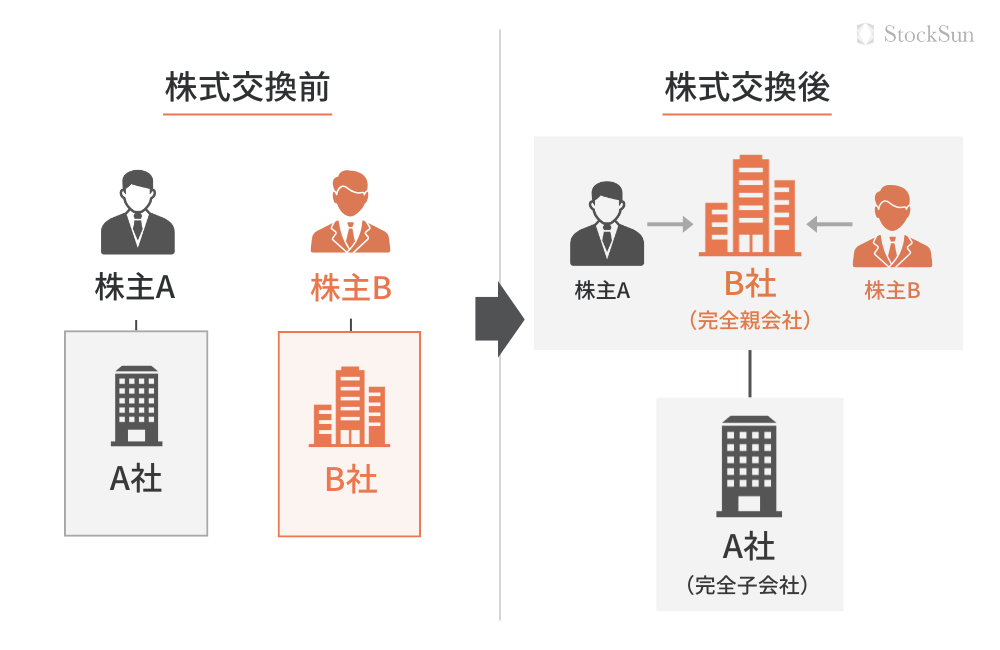

株式交換とは、買い手企業が売り手企業の全株式を取得し、その対価に自社の株式を交付して売り手企業を完全子会社化する手法です。

自社株を対価にするため、手元資金が少なくても大規模な買収にも対応できます。

ただし、売り手企業の株主は買い手企業の株主となるため、株主構成が変更になるため注意が必要です。

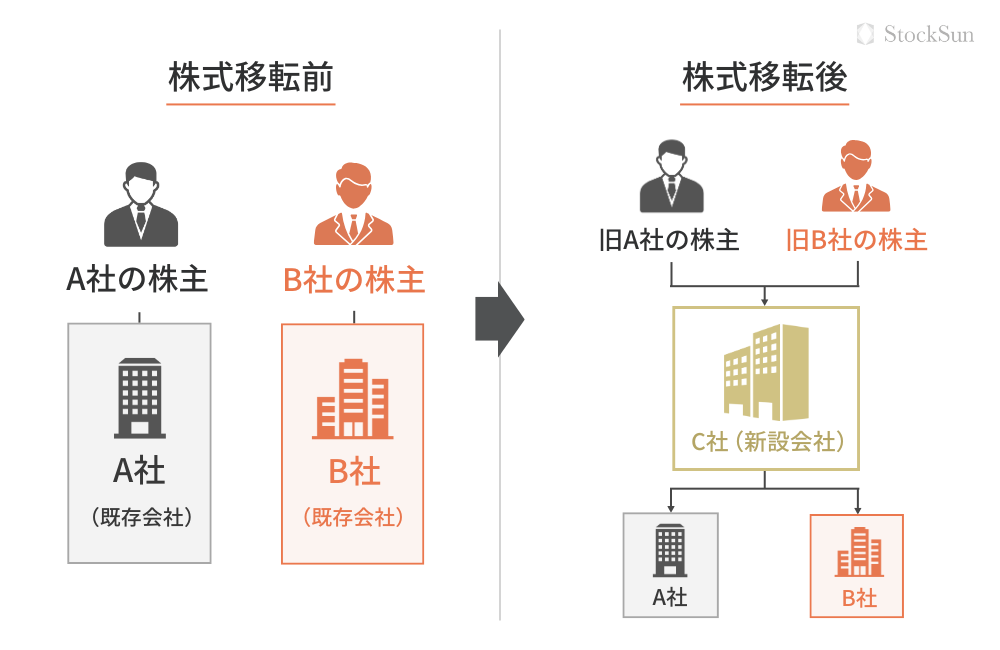

株式移転は、複数の既存企業が新たに設立する会社(親会社)の完全子会社となり、既存企業の株主がその対価として親会社の株式を受け取る手法です。主に、持株会社(ホールディングス)体制を構築する目的で用いられます。

グループ全体の経営戦略と各事業会社の業務執行を分離し、経営効率化を図る際に有効です。

また、親会社は既存企業の株式を取得する対価に自社の株式を交付するため、現金を準備する必要がありません。

ただし、新会社設立の手続きには現金が必要です。

第三者割当増資とは、売り手企業が資金調達を目的として、特定の第三者に対して新たに株式を発行、または保有する自社株式を交付する手法です。

主に資金調達を目的としますが、買い手企業との資本提携や、関係強化のためにも用いられます。

また、手続きが比較的容易で、買い手側は株式の再売却も容易です。

ただし、他の株主にとっては、一株あたりの価値が希薄化する可能性があり、経営権の完全な取得を目的とする場合には、他の手法が選択される場合もあります。

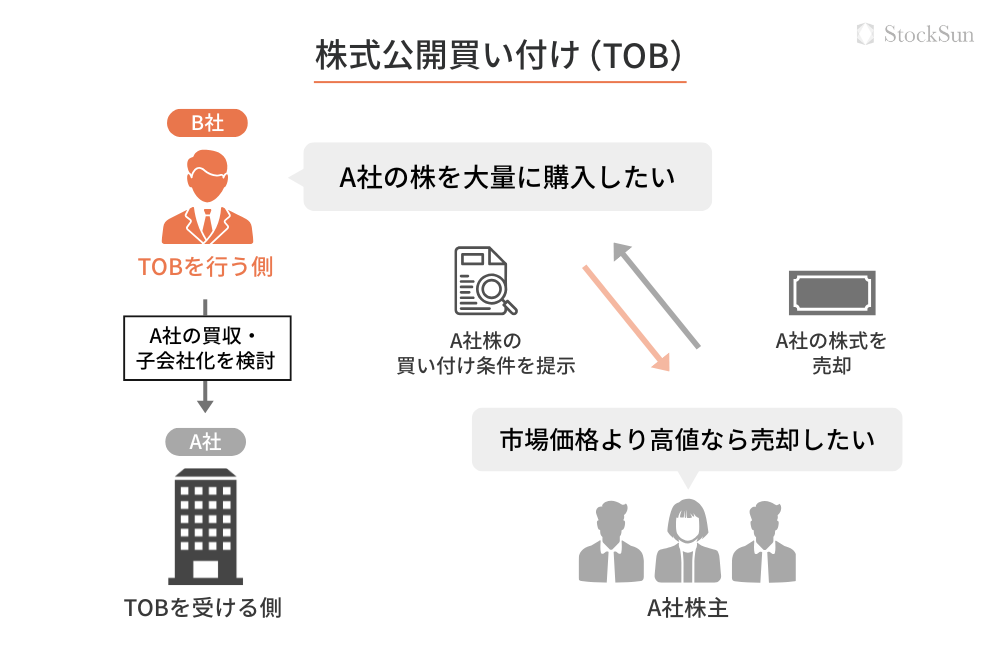

TOB(株式公開買付け)とは、上場企業の株式の取得を目的に、買付価格や期間、数量などを公告し、株式市場外で株主から株式を買い集める手法です。

短期間で大量の株式を取得でき、買付価格を事前に提示するため買収予算が立てやすくなります。

また、予定した株式数に達しなければ買付をキャンセルできるのも強みです。

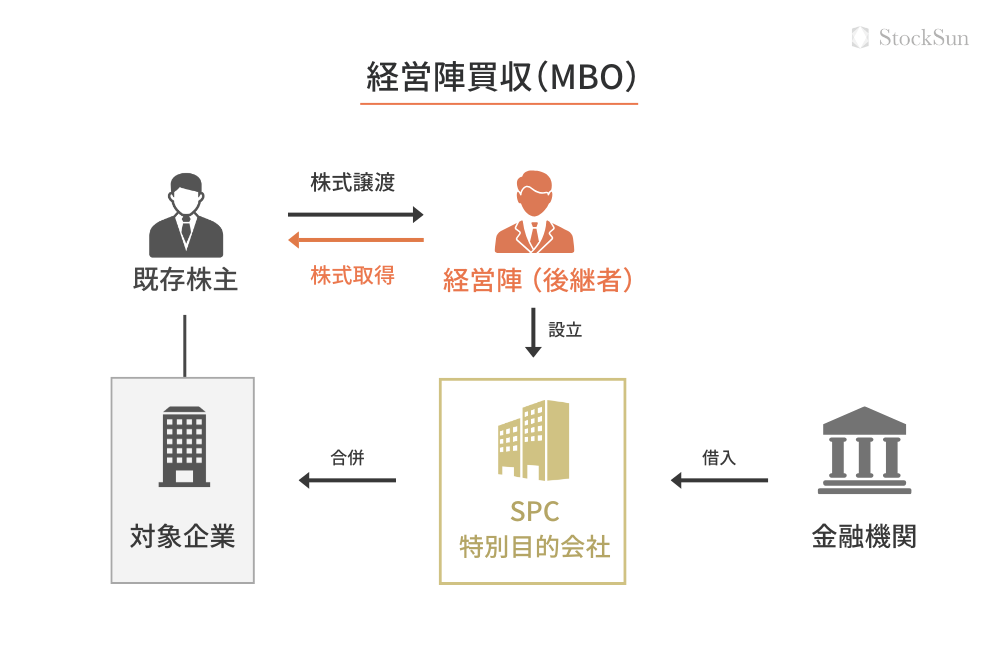

MBO(Management Buyout:経営陣による買収) とは、会社の経営陣が自社の株式または事業部門を買収し、経営権を取得する手法です。

上場企業が非公開化して経営改革を行う場合や、中小企業の事業承継、大企業の子会社・一部門が独立する場合などに用いられます。経営陣がオーナーとなれば、迅速な意思決定や長期的な視点での経営が可能です。

ただし、経営陣自身が買収資金をどのように調達するかが大きな課題で、金融機関からの借入や投資ファンドの支援を受けるのが一般的です。

M&Aの価格交渉の基礎となるのが、売り手企業の「企業価値評価」です。評価手法は主に3つのアプローチに分類されます。

コストアプローチは、企業の純資産価値(資産-負債)に着目し、特に中小企業や資産価値が重視される場合に適しています。

マーケットアプローチは、類似企業の市場価格や取引事例を基準に評価するため、客観性が高く、上場企業や市場データが豊富な場合に有効です。

インカムアプローチは、将来のキャッシュフローや収益力を現在価値に割り引いて評価するため、成長性や収益性を重視する場合に適しています。

なお、企業価値評価に関して詳しく知りたい方は、以下の記事もご参照ください。

関連:M&Aにおける企業価値評価(バリュエーション)とは? 3つの手法や算定方法を解説

M&Aを通じて、企業は自社だけでは得られない技術や人材、販路などの経営資源を短期間で獲得できるため、競争力の強化や新規事業への参入、経営の効率化を図ることが可能です。

ただし、自社だけでは得られない経営資源を短期間で獲得し、競争力強化や新規事業参入、経営効率化を図れる可能性がある一方、リスクも存在します。

もしM&Aに関して具体的なお悩みやご検討事項があれば、専門家への相談も検討してみてください。

StockSun株式会社には、M&Aプロセスに精通した専門家が多数在籍しています。

トップ面談の準備から立ち会い、アドバイス、条件交渉サポートまで、豊富な経験に基づき、貴社のM&A成功を支援します。

M&Aを有利に進めたいとお考えなら、ぜひ一度StockSun株式会社にご相談ください。